認定テクニカルアナリストのぐりーんです。

これから新NISAを始めたい人の為に、拙著から抜粋してご説明します。

株の「値上がり益」や「配当」には約20%の税金がかかります。

株高で10万円儲けたら、2万円ほど課税されて、

配当で1万円もらったら2,000円ほど課税されます。

この課税を免除してくれるのがNISA(ニーサ)です。

「税金を免除するので投資をやってみてください」という政府のキャンペーンです。

NISAは2014年にはじまりました。

2024年開始の新NISAは従来のNISAを大幅拡充したものです。

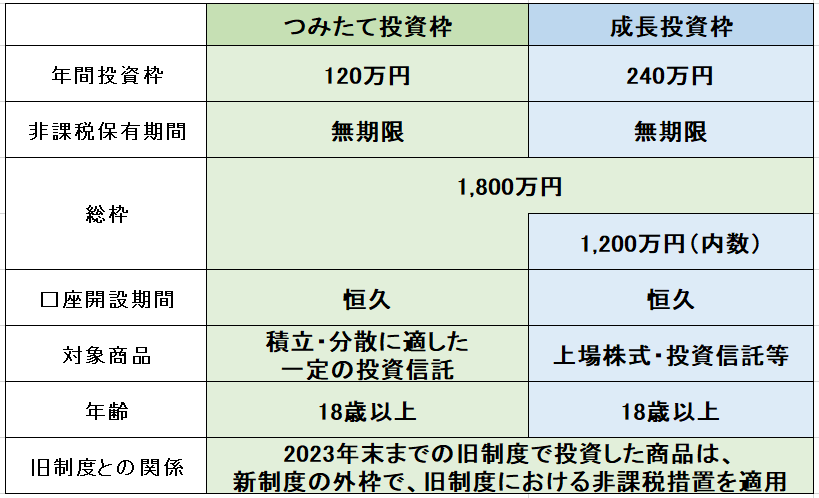

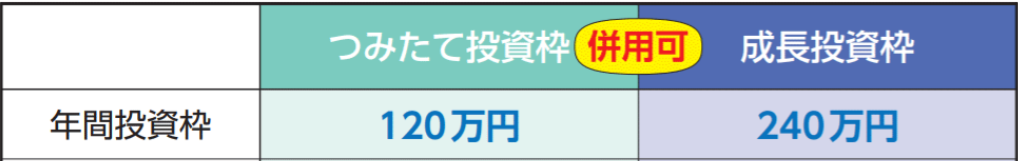

いちばん大きなポイントが下記です。

「つみたて投資枠(年120万円)」「成長投資枠(年240万円)」の2つがあって併用できます。

つまり、両方使えば、年360万円まで使えます。

従来の一般NISAは120万円までだったので3倍ですね。

年360万円なので月に30万円です。

毎月30万円も投資にまわせるご家庭は少ないでしょう。

つまり、多くのご家庭にとっては「枠を気にせず使える」規模というわけです。

累計の総枠は1,800万円で打ち止めです。

ただ、1,800万円の株は老後への大きな備えになります。

値上がりすれば、1,800万円が4,000万円に膨らむ可能性もあります。

その儲けが非課税になるわけです。

規模も、節税効果も大きいインパクトです。

新NISAつみたて投資枠と超鉄板銘柄

では年間120万円までの「つみたて投資枠」から説明します。

これは一言で言うと、

「ずーーっと持っているのにベストな資産」です。

言い換えると、長期投資に適したものです。

長期投資では、資産を守ることが大切です。

前述の通り「守りの投資」の答えは分散投資です。

1,000万円で1社を買うよりも、100万円で10社を買う。

日本の株だけ買うよりも世界の株を買う。

このような投資であれば、より安全です。

「つみたて投資」の正体は分散投資の商品で「投資信託」といいます。

選択に迷ったら信託報酬(運用手数料)0.1%以下の商品を選んでください。

手数料の安い投資信託を選ぶのが基本です。

手数料が高いからといって運用成績がいいとは限らないからです。

信託報酬が年1.0%と年0.1%の差は長期投資ではものすごい差ですよ。

新NISAの「つみたて投資枠」で買えるのは金融庁が認めた商品のみで、

詐欺商品や、極端にリスクの高い商品は含まれていません。

ノーロード(販売手数料無料)で、信託報酬(運用手数料)が安いものを選んでいます。

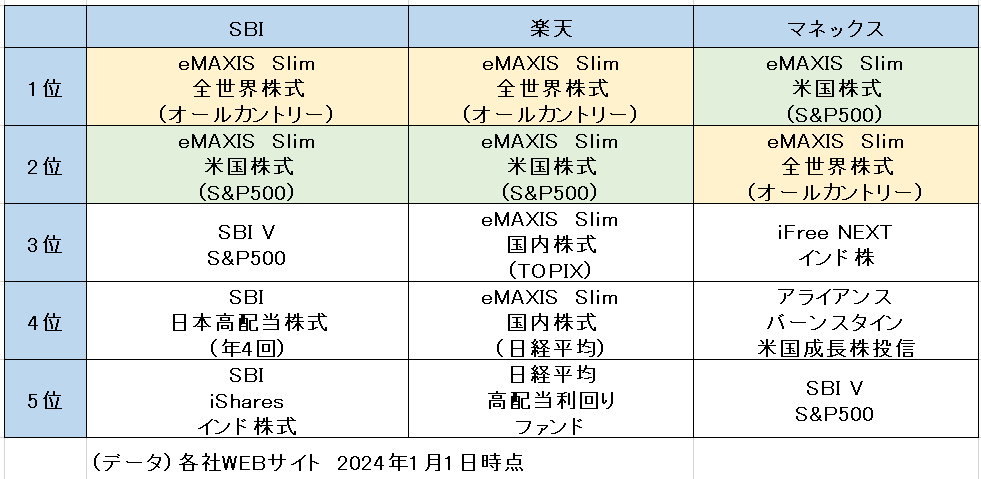

では、新NISAが始まった2024年1月1日時点の人気商品を見てみましょう。

見てのとおり、SBI、楽天、マネックスの3社において、

いずれも1位、2位にランキングされているのが以下です。

- eMAXIS Slim 全世界株式(オールカントリー)

- eMAXIS Slim 米国株式(S&P500)

SNSなどで「S&P500か、オルカンか」という話題が増えました。

日経新聞が報じた「ネット証券5社の新NISAの事前予約」でも、

オルカンとS&P500だけで過半数を占めていました。

つみたて投資枠はこのどちらかを選ぶのが無難です。

今後、新規参入してくる投資家にも「買われやすい」商品を選ぶ作戦です。

=====

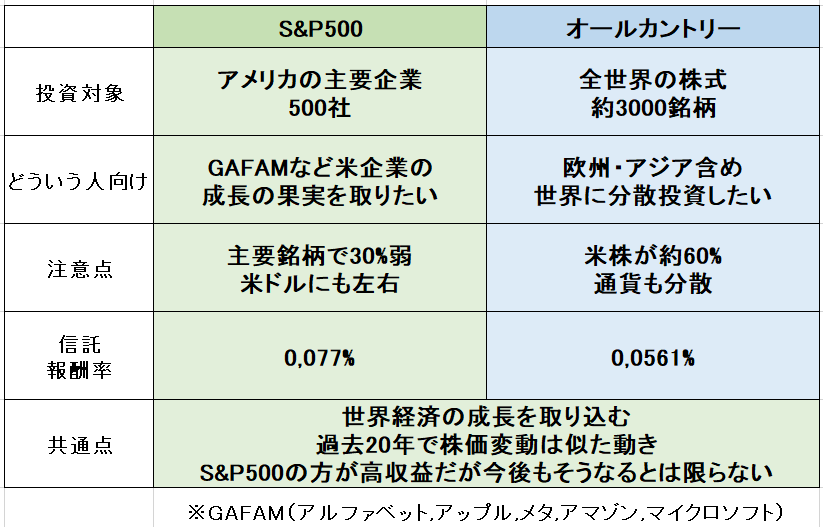

ここで、「S&P500」「オルカン」の違いにも触れておきます。

簡単に言うと、、

- 「S&P500」:アメリカ企業の成長をとりにいく

- 「オルカン」:手広く世界の企業に分散投資

という違いです。

また比較表のとおり、信託報酬はいずれも0.1%以下と安いです。

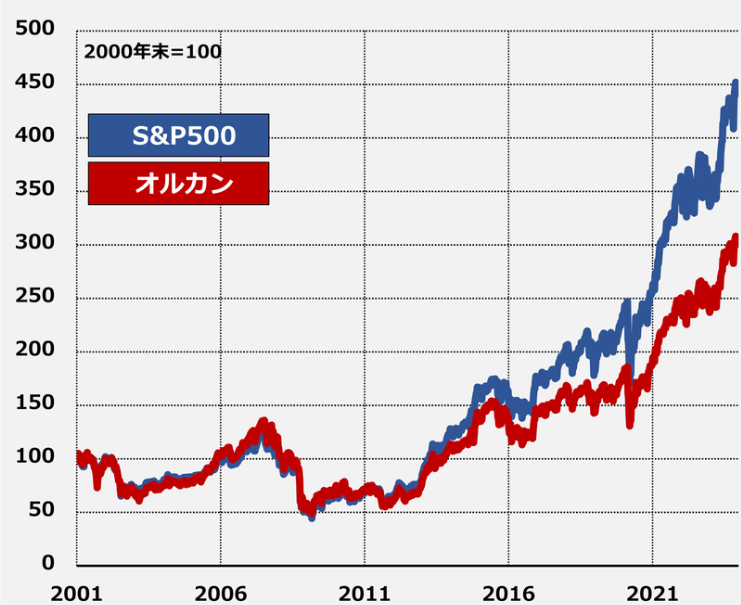

株価は過去20年でS&P500の方が強いですが動きは似ています。

チャートで確認しましょう。

かなりS&P500が強くみえますね。

Apple、Google、NVIDIAなどの存在感はこの10年で飛躍的に高まりました。

世界全体より、アメリカ企業に特化したS&P500の方が株価上昇率が高くなったわけです。

では、この先もS&P500が優位かというとそれはわかりません。

アメリカ企業への評価が過熱していれば、反動が起こるかもしれません。

新興国の経済成長がこれからの世界を席巻する可能性もあります。

つまり、過去20年ほどの株価騰落では「S&P500>オールカントリー」ですが、

次の20年は「オールカントリー>S&P500」となる可能性もあります。

ここで「オルカン」で、日本で最も売れている投資信託「eMAXIS Slim 全世界株式」

の組入銘柄上位をみてみましょう。

なんとトップ10がすべてアメリカ企業です…

さきほどの一覧表のように「オルカン」の約60%がアメリカ企業の株です。

となると「オルカン」が「S&P500」と動きが似るのも当然ですよね。

逆のこともいえます。

AppleやMicrosoft、Amazonは、めちゃくちゃグローバル企業ですよね。

つまり、S&P500というのはアメリカ企業の指数ですが、

そのお客さんは「アメリカ経済」ではなく「世界経済」なわけです。

世界経済が成長すれば、これらの企業も儲かるわけです。

というわけで…

「S&P500」も世界経済と連動

「オルカン」の60%は米国株

ということが分かりました。

じゃあ、どちらを買えばよいかというと、

「今後もアメリカが世界の技術革新をリードし稼ぎまくる」

と思うならS&P500がいいですし、

「欧州・アジア含め、手広く分散したい」となればオルカンでしょう。

この2つに分散する意味はそれほどないと思いますので、

投資枠の月10万円までで、どちらかに投資すればいいでしょう。

これについては、価格が下がるのを待って買おうとするより、

できるだけ早く、つみたて始めるのがいいと思います。

そのあとは、自動設定で10年スパンでつみたてていきます。

2024年3月時点で米国株価は高く、一旦天井になる可能性もあります。

それでも、徐々に下がっていくところを毎月買っていくのです。

そうして、毎月つみたてながら『暴落したときには多めに買う』

これが長期投資の必勝法です。

関連してドルコスト平均法という言葉も、

今後よく目にすると思いますので、時間があれば読んでおいて下さい。

最後に忘れちゃいけないのが、

これらのファンドの注文時に分配金の設定があれば「再投資型」にしておくこと。

つまり、ちょこちょこお小遣いのように受け取るのではなく、

分配金を再び投資にまわして資産形成を加速させましょう。

ここまでは一般的な新NISA本にも書かれている内容です。

少しだけ、私の考えを加えます。

投資経験がある方の中には、こう感じた方もいるはずです。

せっかく日本の新NISAなのに海外の2商品に一極集中じゃないか。

投資の基本は周りと同じ行動を取らないことではないのか。

そんなあなたには「日本の投資信託」をおすすめします。

人気が高いものでは、三菱UFJ eMAXIS Slim国内株式(TOPIX)があります。

米国株の過熱により、海外投資家による新興国株の人気が高まっています。

その次に、アジア先進国株として日本株が注目され始めているのです。

日本株が注目されている理由は、

およそ30年続いたデフレからの脱却期待と、

株主志向の改善が評価されている点があげられます。

若い人で今後、20年、30年と長期で持ち続ける場合は、

やはりオルカンやS&Pが安心できると思いますが、

自分は、どこかのタイミングで利確して商品を入れ替えたり

色々試してみたいという人には、日本投資信託も選択肢になります。

ちなみに日本投資信託にはTOPIX以外に日経225という商品もありますが、

TOPIXの方が半導体株など過熱感のある銘柄比率が低いのでおすすめです。

半導体株は、金利が上がると打撃を受ける可能性があります。

ご自身で楽しみながら選んでみて下さい。

新NISA成長投資枠と超優良高配当株

あなたの資産をなるべく減らさないようにする、

「守りの投資」が、さきほどのつみたて投資枠です。

しかし守っているだけでは資産は増えません。

多少のリスクは覚悟しても資産を増やしたい!

そんな「攻めの投資」に使えるのが成長投資枠です。

成長投資枠は年間で240万円まで使えます。

では、成長投資枠で買える商品はというと、

- 一般的な株

- 一般的な投資信託

です。

投資信託は詰め合わせセットです。

これと比べると個別株はハイリスクハイリターンです。

だからこそ「収益」を重視する成長株投資枠で買うことができるのです。

さてここからは私の考えです。

私はこの成長株投資枠を『日本高配当株』で埋めました。

高配当株とは

一般的に配当利回りの高い株式のことです。

配当利回り(%)= 1株あたりの年間配当金額 ÷ 株価 × 100

(例)

株価1,000円、年間配当30円なら配当利回りは3%

株価は変動しますので、配当利回りも変動します。

配当利回りが高いと、人気が出て買われやすくなります。

一般的に3%~4%を超えると高配当株と呼ばれます。

メリット

- 毎月の給料とは別に安定収入が得られる

- 成果が目に見えるため「モチベーション」になる

- 株価が下がることを心配しなくて済む

デメリット

- 配当金の減配リスクがある

- 株価が上昇すると、配当利回りが下がるので見極めが難しい

- 短期間に大きな利益を望む人には向かない

注意点

単純に配当利回りだけみて買うと失敗します。

業績がよくないのに、5%以上の設定をしている場合、

将来的に配当の維持が難しくなる恐れがあります。

減配や無配になる可能性があるからです。

そのため、業績や「増配実績」も確認してください。

長い間、増配を続けている企業の方が安心です。

高配当企業は、収益が安定し株主還元姿勢があるとみられます。

一方で、業績改善が期待できない中で株価下落を防ぐために、

高配当に設定している企業もあるのです。

もう一つ見ておきたいのが「配当性向」です。

これは、当期純利益のうち配当として株主に配分する割合のことです。

配当性向が100%以上の企業は要注意です。

これは得た利益よりも配当金のほうが多いことを意味します。

持続可能な配当金とは言えないでしょう。

目安は50%以下ですが、戦略的にそれをこえている企業もあります。

ちなみに、2024年2月に高配当株として人気の高かった

あおぞら銀行株(8304)が突如無配になり暴落しましたが、

当時の配当性向は206%でした。

最後に、今後はDOE採用企業かどうかも注目されそうです。

DOEとは「Dividend on equity ratio」の略で「株主資本配当率」のことです。

企業が「株主資本」に対してどの程度の配当を支払っているかを示す指標です。

これまでは「当期純利益」に対する配当額を表す配当性向が一般的でしたが、

当期純利益は変動が大きいため、株主資本を基準にしたDOE採用企業が増えています。

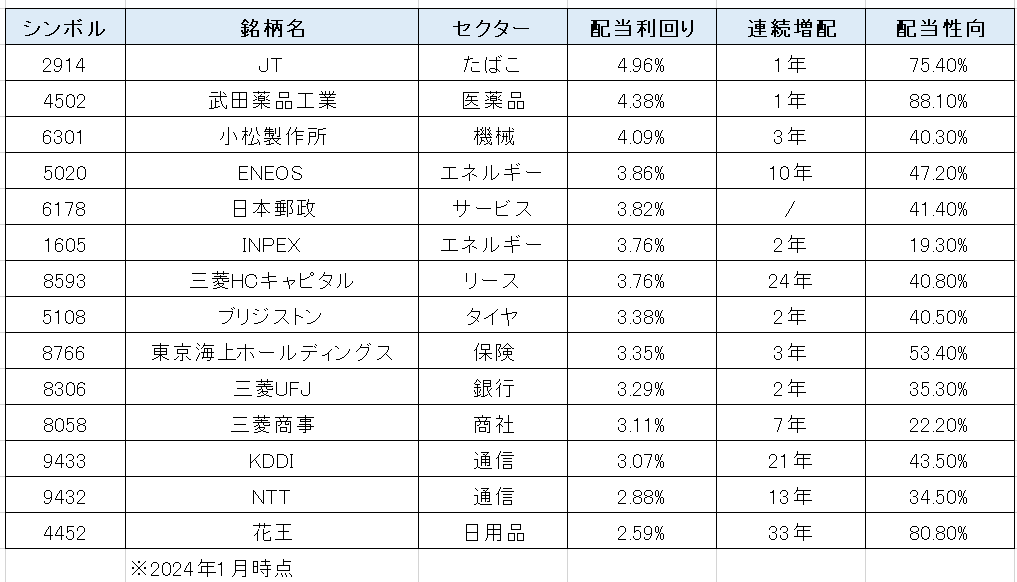

日本の高配当優良銘柄

高配当企業にはどのようなところがあるのでしょうか。

まめ知識として、最先端の半導体製造のようなハイテク企業は、

戦略的に「技術開発費」にお金を回すので高配当ではありません。

高配当企業は、誰もが知っている大きな老舗企業であることが多いです。

彼らは、新しい技術革新より、安定した収益基盤を維持することで、

株主への高い利益還元を目指しているのです。

同時に、これらの企業は、長期投資目的で買われやすいので、

値動きも底堅い動きをする傾向があります。

もちろん、中長期的には上げ下げを繰り返しますので、

チャートをみて、価格が下がっている株を買う方が有利です。

では、代表的な高配当優良銘柄をみてみましょう。

これらに分散投資をしていけば、

配当も増え続ける可能性が高いと考えられます。

もちろん絶対ではありません。

これらを新NISA口座で購入し、その枠に入りきらない分は

現物の特定口座で購入していくイメージです。

特定口座とは簡易に納税申告を行うことができる口座です。

どの銘柄を選ぶかはあなた自身で決めます。

ネットで”高配当株””連続増配”などで検索すれば情報がでてきます。

ただ、2024/3時点で高配当株の多くは値上がりしています。

その場合の選択肢として、J-REITも検討できます。

REIT(リート)とはReal Estate Investment Trust(不動産投資信託)の略で、

不動産を運用して得た賃料収入を投資家に分配する商品です。

少額で不動産投資ができるイメージで「分配金」をもらえます。

株式と反対の動きをすることがあり、ここ3年間下落傾向です。

日銀による利上げの影響懸念からも下げています。

もちろん今が底値という保証はありません。

以下がよくおすすめになっています。

3481 三菱地所物流リート投資法人(分配利回り4.44%)

3269 アドバンス・レジデンス投資法人(分配利回り3.86%)

3226 日本アコモデーションファンド投資法人(分配利回り3.73%)

いかがでしたでしょうか。

これから新NISAを始めたい人は拙著も参考にしてみて下さい。

最後までお読みいただき有難うございます。

コメント